Por EloInsights

- Pesquisa Corporate Venture Capital Brasil 2022 traz fotografia única do mercado de CVC brasileiro, aferindo maturidade, tamanho de iniciativas, entre outros aspectos.

- Levantamento passa a ser anual, e funciona como registro histórico do processo de amadurecimento das iniciativas de corporate venture capital no país.

- Comparação com o contexto global revela alto nível de alinhamento com as práticas de outros países, assim como as especificidades locais.

Após anos de amadurecimento de práticas de inovação dentro das empresas brasileiras, com o estabelecimento de núcleos especializados, times dedicados e uma ampliação da relação com o ecossistema de startups, as corporates começam a “despertar” para o que hoje pode ser considerada a forma mais sofisticada de inovação aberta: o corporate venture capital.

Esta é uma das principais conclusões da pesquisa Corporate Venture Capital Brasil 2022, realizada pela ABVCAP (Associação Brasileira de Private Equity & Venture Capital) com apoio da EloGroup, Fundação Dom Cabral, Wayra Brasil, Vivo Ventures, Global Corporate Venturing (GCV) e ApexBrasil.

O relatório, que passa a ser anual, numa iniciativa que mira estabelecer um registro histórico do amadurecimento do mercado de CVC brasileiro, utiliza a mesma metodologia da The World of Corporate Venturing. Assim, foi possível comparar a realidade brasileira ao panorama global, verificar o alinhamento com as práticas mais estabelecidas no mundo, assim como as especificidades locais.

Participaram da pesquisa 41 empresas de diferentes tamanhos e setores, entre eles o industrial, de energia, saúde e serviços, com 34 unidades de CVC detectadas e um total de R$ 3,04 bilhões em capital comprometido nessas iniciativas em 2022. Das respondentes, 80% possuem receita líquida anual acima de R$ 1 bilhão.

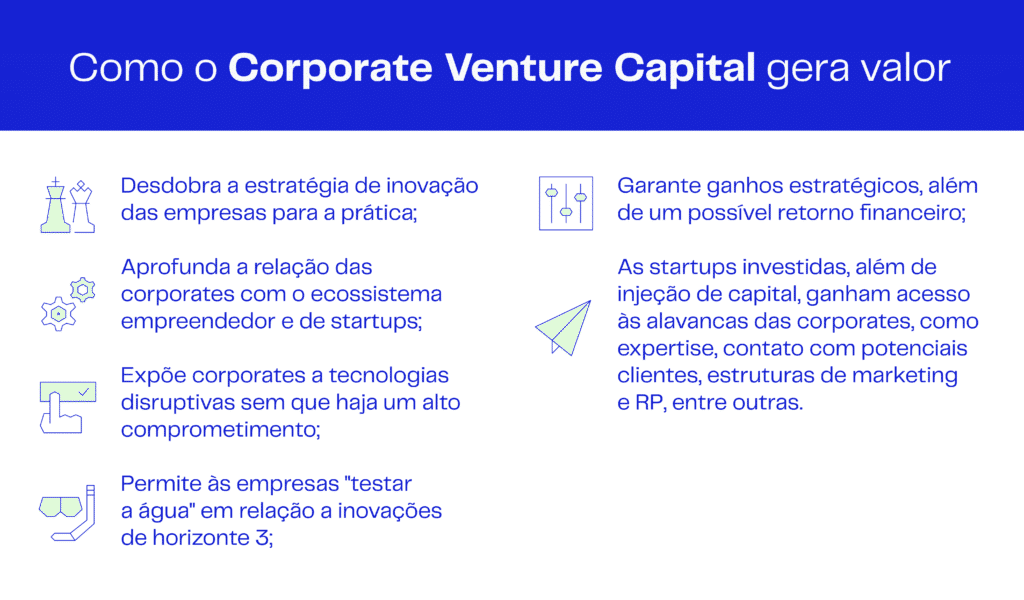

O CVC pode ser visto como uma modalidade de venture capital, tipo de investimento em que o investidor adquire uma parcela minoritária de uma empresa como forma de financiar e apoiar o seu crescimento. No Corporate Venture Capital, o processo é semelhante, mas com uma corporação fazendo o investimento, e é aí que surgem as diferenças, principalmente porque nesse caso, as empresas tendem a esperar, além do retorno financeiro, ganhos de posicionamento estratégico.

A pesquisa mostra que, ao criar unidades de CVC, as empresas mapeadas têm como principal objetivo se preparar para um cenário de alta incerteza futura em relação à introdução de novas tecnologias disruptivas e ao impacto das mesmas.

No levantamento, aparece que o principal motivador para a criação de programas de CVC dentro dessas corporações foi se preparar para disrupções futuras (horizonte 3 de inovação), com uma nota média de 4,5 numa escala de N/A até cinco, onde N/A corresponde a uma importância “irrelevante” e 5 “criticamente importante”. Retornos financeiros aparecem com nota média 3,5, enquanto o apoio a negócios existentes (horizonte 1) teve nota 3,5, e a criação de novos negócios (horizonte 2), 4,4.

Outra importante diferença entre as práticas de VC e CVC é que, neste último, as startups investidas podem se beneficiar, além da injeção de capital, das alavancas estratégicas das corporates, como expertise e conhecimento dentro de seus mercados de atuação.

Na pesquisa, as respondentes afirmaram que apoiam as startups de seu portfólio de investimentos principalmente com acesso a redes de fornecedores e consumidores (97,1%), pesquisa e desenvolvimento ou conhecimento técnico (88,2%) e assentos de observadores em seus conselhos de administração (79,4%), além de apoio em ações de marketing e relações públicas (64,7%).

“O CVC já é uma grande tendência no Brasil e o que está se confirmando é que muitas empresas estão interessadas”, diz Sandro Valeri, pioneiro da prática de CVC no país e um dos responsáveis técnicos do estudo.

“Elas entenderam e acordaram para o tema no país. O grande ponto do CVC é a maneira como ele chega para fazer os investimentos nas startups e a maneira como ele se posiciona. Já existe um grande alinhamento, onde muitas empresas demonstram enxergar o CVC como ferramenta de estratégia e não puramente financeira.”

Maturidade do Corporate Venture Capital Brasil

A pesquisa revela que, no ano passado, a maior parte dos CVCs (72,8%) se encontrava ainda na chamada fase inicial, com até 3 anos de existência, como classificado pelo framework da Global Corporate Venturing. CVCs em fase de expansão, entre 4 e 6 anos, respondiam por 15,2% do total, enquanto aqueles em fase de resiliência, a partir de 7 anos, eram 12%.

Segundo o relatório, os números refletem uma grande quantidade de novas unidades de CVC criadas a partir de 2022, o que por consequência sinaliza um aquecimento no interesse das corporates por esse tipo de instrumento não apenas como forma de obter retornos financeiros, mas também para estabelecer vantagens estratégicas de longo prazo em um cenário de constante disrupção trazida por novas tecnologias.

Em 2022, foram 13 CVCs lançados por companhias de capital aberto, contra 8 em 2021, 6 em 2020 e apenas 3 em 2019.

Olhando para o tamanho desses CVCs, o relatório revela que a maioria das novas iniciativas possui um budget disponível para investimentos entre R$ 50 milhões e R$ 120 milhões, enquanto aqueles em fase de resiliência possuem budgets a partir de R$ 120 milhões.

Esses números demonstram que houve aumento, em relação ao cenário encontrado em 2021, de 37,6 pontos percentuais nos CVCs com mais de R$ 100 milhões, e redução de 14,4 p.p. nas iniciativas com menos de R$ 50 milhões, impacto causado pela chegada de grandes fundos ao ecossistema, que transformam a dinâmica vista anteriormente.

Investimentos de CVC pelo mundo

Outro importante achado da pesquisa é em relação à geografia de investimentos das corporates em sua busca por startups que sejam capazes de trazer vantagens estratégicas relevantes para o seu planejamento de longo prazo.

Segundo o levantamento, apenas 32,4% dos CVCs concentram todos os seus investimentos no Brasil, enquanto o percentual restante busca por possíveis investidas em diferentes partes do globo: 64,7% investem em toda a América Latina, 52,9% na América do Norte, 32,4% na Europa e 23,5% na Ásia. Há ainda investimentos em menor proporção na Oceania (11,8%) e na África (5,9%).

“Nós temos, no Brasil, núcleos que atingem altíssimo nível de excelência, em termos de conhecimento de fronteira, de estado da arte. Mas as empresas que querem trabalhar o CVC, e estamos falando de horizonte 3, querem investir no que há de melhor e mais avançado no mundo todo”, diz Vinicius Brasil, gerente da EloGroup e membro da equipe da pesquisa.

“A maior parte vê o CVC como ferramenta para trabalhar cenários de maior incerteza, que trazem novas tecnologias, modelos de negócio, mercados desconhecidos ou que, às vezes, nem existem. Então seria estranho se elas só investissem no Brasil. Um único país não dá conta de cobrir todas as indústrias, de todas as empresas, para trazer soluções de fronteira em todas essas áreas.”

Composição dos times, diversidade e compensação

Segundo o levantamento, uma fatia importante (21,2%) dos CVCs mapeados ainda não conta com nenhuma presença feminina em seus times, enquanto em 78,8% das unidades as mulheres compõem até metade das equipes. Globalmente, o cenário é semelhante: a pesquisa GCV de 2022 mapeou que 61% dos times são majoritariamente masculinos.

Entre as empresas que compõem o portfólio dos CVCs, mulheres representam até 25% dos quadros de fundadores e cofundadores em 53,1% do universo pesquisado. Nenhuma empresa possui mais de 50% do quadro de fundadores e cofundadores composto por mulheres. Em suma, os resultados demonstram que ainda existe um cenário de desigualdade de gênero dentro do setor.

Em termos de compensação financeira, a pesquisa revela que o Head da unidade de CVC teve, em 2021, incluindo salário base e bônus recebidos, uma compensação acima de R$ 1 milhão em 5,6% das empresas mapeadas, entre R$ 750 e R$ 1 milhão em 22,2%, entre R$ 500 mil e R$ 750 mil em 16,7%, entre R$ 300 mil e R$ 500 mil em 27,8% e até R$ 300 mil em 27,8% do universo pesquisado.

Cenário Brasil e desafios

A pesquisa completa Corporate Venture Capital Brasil 2022 traz ainda uma série de insights sobre as especificidades do funcionamento das atuais iniciativas de CVC no Brasil, como os principais modelos de operação escolhidos pelas corporates, mecanismos de governança, teses de investimento, políticas relativas a direitos de venda, duração média dos processos de investimento, entre outros.

Essas análises compõem uma fotografia aprofundada e única sobre o atual estado do mercado de CVC no país, estabelece um marco comparativo para os próximos anos, e também posiciona a realidade local em relação ao contexto mais amplo global.

“Um resultado relevante demonstrado pela pesquisa foi o alinhamento com as melhores práticas globais, em diversos itens”, concluem os autores.

“Por exemplo, pelos veículos de investimento utilizados, formato de governança, direitos de governança nas startups, tomada de decisão, instrumento usado para investimento, o volume de capital comprometido crescente, a forma como desenvolvem e entregam alavancas, os processos de deal flow com tempos arrojados, a estruturação das equipes, acesso às alavancas das corporates para as startups, objetivos estratégicos dos CVCs, entre tantos outros. Isso demonstra uma busca de profissionalização acelerada pelas empresas e compõe um achado muito positivo deste relatório.”

“Um dos desafios encontrados está relacionado ao próprio grau de maturidade do ecossistema, ainda em fase inicial, conforme a régua da GCV. São práticas e resultados que somente poderão ser analisados de forma conclusiva após a execução de ciclos repetidos de investimento e desinvestimento.”

O papel da EloGroup no mercado de CVC

A EloGroup, uma das responsáveis pela produção da pesquisa, é uma consultoria full-service que integra as competências de Tecnologia, Analytics e Gestão para tornar negócios estrategicamente digitais. Ao auxiliar empresas em sua jornada de inovação, passando da estratégia para a implementação na prática, conta com uma série de instrumentos, entre eles a prática de CVC.

“O CVC é uma das ferramentas que ajudam as empresas a navegar na estratégia de inovação delas; a sair da visão estratégica e partir para a implementação”, diz Jaime Frenkel, diretor-executivo de inovação da EloGroup. “O CVC permite fazer o investimento em startups, sendo minoritária nelas, e desdobrar a estratégia de inovação para a prática. Ele garante uma interação com o ecossistema.”

“O CVC é também uma maneira de ‘testar a água’ para estratégias de inovação de alta incerteza, já que a corporate não faz um alto comprometimento. Na EloGroup, nós ajudamos o cliente de ponta a ponta, com nosso time próprio e empresas parceiras. Discutimos a implementação, e nesse sentido, o CVC é uma esteira relevante. Possuímos uma célula de inovação aberta que ajuda as empresas a se conectar com o ecossistema de startups, avaliá-las e eventualmente fazer o investimento. Mas também podemos ajudar via parceiros a fazer um serviço full-service de CVC. Operar o fundo, prospectar as melhores startups do ecossistema, avaliá-las e fazer o investimento.

A parceria da EloGroup com as gestoras garante um fundo de CVC com DNA de consultoria”, diz Frenkel. “Uma gestão que entende a cabeça do executivo, os desafios de uma grande empresa. Isso é muito importante para garantir a conexão entre a startup e a corporate, possibilitando que elas gerem valor juntas.”

E sua empresa, em que ponto está sua jornada de inovação?